秦英林急了:牧原赴港“圈钱”,赚得多却没现金花

作者丨李登军

出品丨牛刀商业评论

1 月 16 日,全球最大养猪企业牧原股份正式敲开港交所大门,15 亿美元的募资预期直接在资本圈掀起风浪。

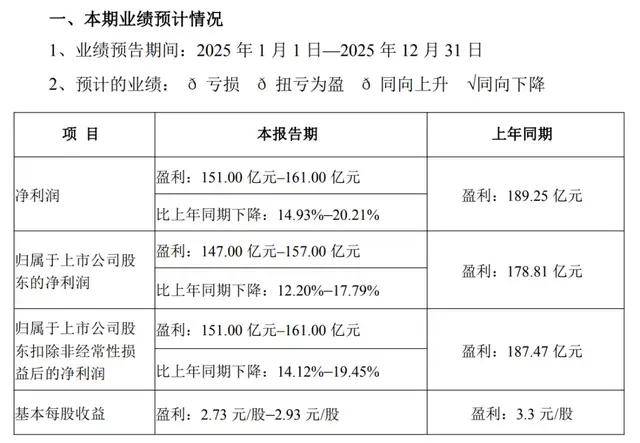

要知道,牧原 2025 年堪称 “赚钱机器”,净利润预计飙至 151-161 亿元,前三季度就狂揽 151 亿,哪怕第四季度猪价跌至 11.5 元 / 公斤的周期底部,依旧能实现微利。

明明赚得盆满钵满,为啥急着赴港 “圈钱”?

扒开财报的遮羞布才发现,这哪里是扩张野心,分明是猪周期底部的现金流 “续命” 大戏:123 亿现金储备要硬扛 300 亿资金缺口,流动负债压得喘不过气,这场港股 IPO,不过是牧原在周期博弈里的 “救火行动”。

诡异现状:赚钱却没现金,123亿要扛300亿窟窿

牧原的 2025 年,活成了账面富、口袋穷的典型。

净利润破 150 亿,听起来风光无限,但扣掉 50 亿分红后,现金及等价物只剩 123 亿。

(图源:牧原 2025 年度业绩预告)

而 2026 年,牧原的投资 + 偿债资金缺口大概率接近 300 亿,一边是刚赚到手的利润,一边是填不满的现金流窟窿,这波操作让不少人看懵了。

核心问题出在猪周期的 “现金流陷阱”:养猪这行,利润和现金根本不是一回事。

猪价在 11-12 元 / 公斤的底部徘徊,牧原能赚钱全靠 “成本碾压术”:豆粕用量比行业低一半,单头猪饲料成本从 1088 元砍到 894 元,完全成本降至 11.5 元 / 公斤以下,PSY(每头母猪年产仔猪数)28 远超行业均值 17。

但就算成本再低,规模化养殖的现金消耗也是天文数字。

2025 年,牧原生猪出栏 7798 万头、屠宰 2866 万头,产能利用率冲到 94% 和 99%,几乎满产满销。

但扩产要花钱、偿债要花钱,上游玉米豆粕涨价要垫钱,下游猪价低迷回款慢,赚来的利润都变成了猪圈、设备和应收账款,手里能自由支配的现金少得可怜。

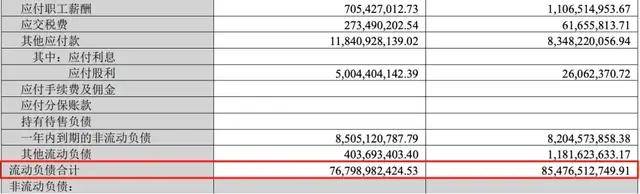

(图源:牧原 2025 年第三季度报告)

更要命的是债务压力:截至 2025Q3,流动负债 768 亿,流动资产却撑不起这个盘子,流动比率不足 80%,简单说就是 “短期要还的钱,比能快速变现的资产还多”。

2026 年,光是旧债偿还 + 新产能投入,就需要巨额现金,123 亿现金储备根本不够看。

这就是牧原急赴港股的真相:不是没钱赚,是没现金花,再不募资,就要在周期底部陷入流动性危机。

周期博弈:满产扩能不是野心,是现金流“自救”

在全行业产能过剩、猪价低迷的 2025 年,牧原反而逆势满产,甚至扩产,很多人骂它 “卷死同行”,但背后全是无奈的现金流算计。

这一轮猪周期底部,从 2024 年下半年持续到 2025 年三季度,能繁母猪存栏仍超政策红线,猪价涨不起来,全行业都面临亏损和负现金流。

牧原之所以敢满产,一是成本低能赚钱,二是 “以量补现”多出栏一头猪,就能多回一笔现金,哪怕每公斤只赚 0.5 元,7000 多万头的规模也能撑起百亿级现金流。

2025 年,牧原比 2024 年多出栏 700 万头猪、多屠宰 1600 万头,看似在加速行业出清,实则是为了对冲周期风险。

如果不扩大出栏量,2026 年的现金流缺口会更大,甚至可能撑不到猪价回升。

但这种 “以量换现” 的玩法,风险极大。一旦猪价跌破成本线,或者饲料原料涨价,满产就会变成 “满产亏损”,现金流会加速枯竭。

牧原心里清楚,自己能扛住,是因为成本比同行低 2-3 元 / 公斤,换其他猪企,早就亏得底朝天了。

这就是猪周期的残酷法则:底部不是比谁赚得多,是比谁现金流撑得久。

牧原赴港募资,本质上是用股权换现金,给自己的现金流上一道 “安全锁”,赌的是 2026 年三季度后猪价回升。

资本算盘:港股募资不是为了出海,是为了“对冲成本”

市场传言牧原赴港是为了出海扩张,但扒开募资用途就知道,这纯属想多了,牧原现在最迫切的,是搭建全球粮食供应链,对冲饲料成本波动。

养猪业的命门,一头是猪价(下游周期),一头是饲料(上游周期)。

玉米、豆粕价格涨一分,猪企的利润就少一分。牧原之所以能把成本压到行业最低,就是因为豆粕用量比同行少 3-10 个百分点,但这还不够,只要原料价格波动,经营性现金流就会跟着波动,根本没法稳定偿债和扩产。

所以,牧原募资的核心用途,大概率是搭建全球采购体系:在玉米、豆粕价格底部时,从原产国大量采购,锁定成本,平滑上游价格波动。

只有成本端稳定了,经营性现金流才能稳定,债务缩表、规模扩张才有底气。

至于出海?现阶段纯属奢望。牧原的流动负债都快压垮流动资产了,流动性紧张到要靠港股募资缓解,根本没多余的钱去海外建厂、拓市场。

所谓 “出海”,不过是资本故事的包装,真实目的还是解决 “成本焦虑” 和 “现金焦虑”。

而港股投资者也不傻,之所以愿意买单,看中的是牧原的 “周期穿越能力”:在全行业亏损时能赚钱,在周期底部能主动掌控成本,只要熬到猪价回升,就是一本万利的生意。

这本质上是一场 “周期套利”,牧原用股权换现金,投资者用现金赌周期反转。

过去几年,很多猪企靠举债扩规模,以为 “规模越大越安全”,但到了周期底部才发现,债务是催命符,现金流是救命钱。

那些成本高、现金少的猪企,要么被债务压垮,要么被迫缩减产能,而牧原之所以能逆势扩张,靠的就是 “低成本 + 现金流管理”。

但牧原的日子也不好过:就算港股募资 100 亿,也只能填补一部分现金流缺口,2026 年可能还要暂停债务去化,甚至借新还旧。

这意味着,牧原还要在周期底部熬至少一年,期间任何风吹草动,比如猪价超预期下跌、饲料价格暴涨、疫病爆发,都可能让现金流紧绷到断裂。

更残酷的是,牧原的满产扩能,正在加速行业出清。

2025 年能繁母猪存栏虽降至 3961 万头,但仍处过剩区间,牧原的增量供给,会让中小猪企的生存空间进一步压缩。

未来几年,养猪行业会越来越集中,“成本为王、现金为王” 的法则会越来越明显。

牧原用 150 亿净利润证明了自己的成本优势,用满产扩能展现了穿越周期的野心,但 123 亿现金扛 300 亿缺口的现实,又暴露了流动性的脆弱。

港股募资能解燃眉之急,但解决不了根本问题,只有猪价回升、成本稳定,牧原才能真正走出困境。

对于投资者来说,牧原的机会在于周期反转,但风险在于 “熬不到反转”。

2025 年三季度前,猪价大概率仍在底部徘徊,牧原的现金流会持续承压,股价也可能跟着波动。

说到底,牧原的港股上市,不过是猪周期博弈里的一步险棋。

赢了,就能趁着行业出清进一步扩大优势;输了,可能就要陷入流动性危机。

但在周期的洪流里,没有绝对的赢家,只有能熬到最后的幸存者。

牧原能不能笑到最后,关键看 2026 年三季度的猪价,更看它能不能守住现金流的生命线。