科创投资,变了

关注投资家,⭐,您会收到最新推送

作者 | 矛哥

来源 | 常垒创投

2025,我是如何实现:硬科技,从入门到彻底放弃。

上面这句话不是我说的,但不止一个人跟我说过,无论是一级投资的朋友还是二级的朋友。

之前一个VC投资的朋友曾跟我说过,他们只投资两类商业模型的企业:

要么上来就巨额亏损,需要持续融资;

要么上来就赚钱,后续不太需要融资。

因为其余的业务模型都不支撑VC的投资框架,我觉得还蛮有道理。

当下的科创投资周期跟当年TMT时代的互联网投资越来越像。

都是巨额融资,巨额亏损;

都是商业模式看不懂,花钱补贴客户,短期算不过账;

大洋彼岸,都有成功对标企业;投资机构都要抱团站队,因为结局都看不清。

但也有不同之处。

在TMT时代,钱主要花在了流量获取和补贴C端用户上。

在科创时代,钱也投在了流量上,不过主要是为了博领导的眼球,而补贴主要用在B端大客户上。

在TMT投资时代,政府国资的钱不敢上。

在当下科创时代,市场信仰派的钱却不敢上了。

投资的信仰和价值观本没有对错,只是在不同周期,各种价值观获得的收益反馈却截然不同。

在往期的文章里我们曾提出,2023年会出现一个投资的分水岭,本质是美元基金跟人民币基金思路的变化。

站在2026年的起点,我们认为投资逻辑会再次发生变化,而这个变化会影响接下来几年的投资节奏。于是今天在这里,我们决定做一点复盘,跟小伙伴们分享一下我们对于当下投资的思考。

正反馈,是最重要的投资信号

之前听一位投资前辈分享。他说:阿矛,一笔成熟的投资,其实是在年少轻狂和累觉不爱中,逐渐找寻赚钱的可能性。

过去的一年,沉寂许久的资本市场,突然充满了新的活力。港股盘活了,后期的专项又火了,老baby心中的A股热情被再次点燃,但一级市场拿到carry的人仍旧是个传说。

很多人戏称,VC投资人通过研究AI产业,在二级市场实现了认知变现,在三级市场实现了人生价值。

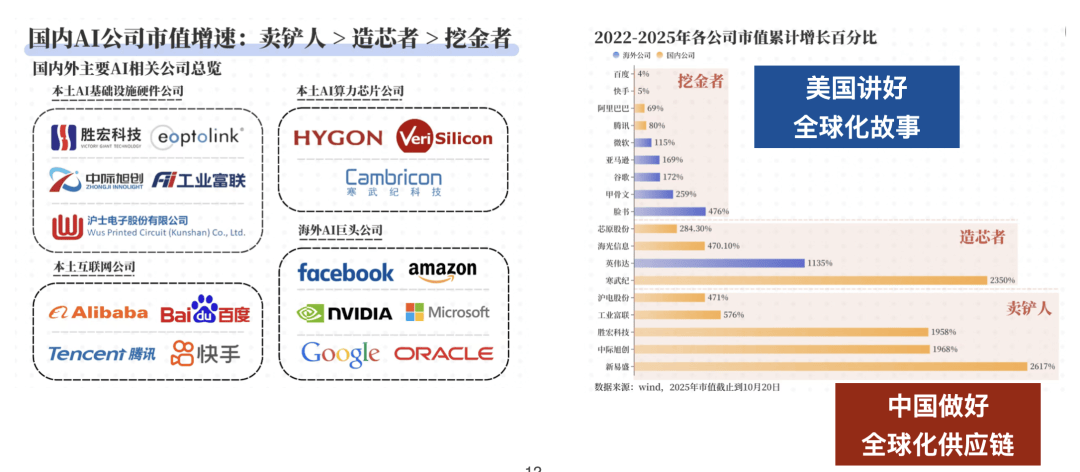

上图是中美AI价值链条的最好体现。

过去三年,台前热闹的是AI掘金者,是开发大模型的巨头,是各类Agent。但资本市场成就的是造芯者和卖铲人,而且收益惊人。

在全球AI科技巨头Capex不断增长的背景下,英伟达带着中国的各路小兄弟,一路披荆斩棘,一起走出了六亲不认的步伐。这也是全球产业链秩序最好的体现。回顾过往,无论是从WTO、果链、Tesla链,再到如今的AI基础设施链和具身智能链,路数基本都是一样。

每一波科技浪潮来临,美国负责讲好全球化故事,中国负责做好全球化配套供应链。即使在当下如此复杂的中美外部环境下,这个故事依然成立。

但如果上面的秩序发生错配,结果可能是另一种景象。

近期,Meta收购Manus团队的故事也让我们有了新的体会。如果中国的企业要讲全球化故事,就得换个外衣,否则全球化的故事似乎就讲不下去了。现在很多AI应用公司都面临着同样的困局。因为国内本土的用户付费基础不好,商业化难做,AI应用公司想要发展,只能纷纷选择出海。

于是他们要套两层壳:

第一层壳:自己的应用本身就是在大模型基础上套层壳;

第二层壳:让自己的中国公司再“套层壳”,这样看上去就有了国际化的味道,融海外的钱就会变得更容易一些。

但AI应用套完壳之后的路却不那么好走了。一方面,国内的A股市场并没有打算给他们留出位置;另一方面,被海外巨头收购还面临着大陆这边的技术审查。

另一边,中国的企业想要配套做好供应链,也要遵循正确的顺序,否则商业模式也并非一路畅通。

我们发现一个有趣的现象,中国的供应链企业,给全球化的品牌做供应链,日子好像都还不错。而一旦给国内品牌做供应链,大家好像活得都比较艰难。

这让我想起一句话

“没有人做出来的是硬科技,一个人做出来的是制造业,三个人做出来的就是产能过剩了。”

进入对的参照系,就是找到了贝塔

当下科创投资的逻辑,已经进入了寻找“朦胧美”的时代。但很多人总想隔着纱上去摸一把,那可是犯了投资大忌,甚至会错过上车的绝好机会。

很多时候,你只需要近距离地去观赏并且思考:接下来谁会花钱,甚至花更多的钱来观赏这个朦胧美,这才是本质问题。其余的细枝末节,越分析,越容易误入歧途。

从GPU、星链、人形机器人,再到火箭和量子科技,投资人学的知识已经很杂了,这个时候越研究反而越迷茫,越是难以下手。

之所以你会犹豫,甚至迷茫,主要是选择的参照系出现了问题,我们也曾犯过类似的错误。

中国的GPU和美国的,都是算矩阵的乘法、加法,但使用的场景一样吗?

中国的星网跟美国的星链,都是低轨高带宽网络传输,用户的定位和商业闭环一样吗?

中国的火箭,当下面临的核心痛点是可回收还是运力的短缺?

中国的量子和谷歌的量子,都要依赖纠缠,但纠缠的最终目的可能截然不同

看完上面的问题,你是否对项目开始犹豫?

但答案恰恰是:不要犹豫,就是猛干!!

越是重要的事情,越会有很多无形的手在参与和角逐。

这两年,传统的市场信仰派跟中国的马斯克概念派在一二级市场产生了激烈的多空博弈。

很多投资人,千万不要以为自己看过几本巴菲特的书,曾经技术产业出身,跟创始人谈笑风生,就坚信自己对某个赛道产生独特的见解,然后试图完成自己的惊险一跃。而现实的结果往往是:自己越努力分析,往往摔得越惨。而那些你曾经嗤之以鼻,看不上的项目,如今正在疯狂打脸。

其实每个投资人获取的信息都是片面的。绝大多数时候,投资人凭空产生的逻辑推衍,本质是把自己的主观意愿无限放大。所以,一个成熟的投资人,千万不要轻信身边突然冒出来的创业小老弟,也不要贪图所谓的“性价比”。

很多投资人总喜欢用估值的绝对值来评价一个项目的“性价比”。在当下的投资周期,投资不能只看估值的起点,关键要预判它的终点。

在任何时候,宏大的叙事、收入的高增长和具备“性价比”的估值绝不会同时在一个项目上出现的。而一个项目,一旦业绩兑现了,pe倍数下来了,看起来“足够便宜”了,你又会提出新的质疑:是不是项目的业绩见顶了?所以,很多时候哪怕一个好项目真的摆在你面前,多数人也是抓不住的。

在当下复杂的投资环境下,投资人一定要顺势而为,拥抱贝塔。相反,泡沫不是你该考虑的,如何利用好泡沫才是重要的。

投资决策,就是“找不同”的游戏

无论是孩子的专注力训练,还是成年人的重要决策,本质都是在一个固定的事实基础上,把注意力放在对的地方。

而一个失误的投资决策,往往来自错误的注意力。

投资人投资一个项目,正确的姿势是把项目送上牌桌,让它进入决赛圈;而不是想着靠一己之力让项目去掀翻牌桌。

不知道从什么时候起,科技媒体形容决赛圈的项目都喜欢用几兄弟、几小龙、几小虎这样的词。你会发现硬科技赛道,但凡能构成宏大叙事的,往往都会有一小撮决赛选手,大家各有靠山,八仙过海,各显其能。

项目一旦进了决赛圈,就有机会从非共识走向共识,正如有位前辈曾说过,科创的前方本没有路,投的人多了,也就成了路。

科创投资最重要的是什么?答案未必是科技本身。过去两年,很多朋友一顿操作猛如虎,花了大量的时间去研究,但始终没有得到投资的正反馈。

资本看待一个科技项目,技术只是1/N的因素,他们对项目更多的期待则来自:差异化的概念、市场情绪,以及领导的脑洞大开

科创时代的投资,绝不是比拼谁活得好,而是比谁活得久。

就像当年的新能源电车的三傻时代,有人主打纯电设计,有人主打增程续航,有人主打智驾体验,在不同时期各领风骚。

其实任何科技赛道,最终都会面临自己的“纯电时代、增程时代和智驾时代”。

火箭赛道也面临着一样的问题。别管是固体燃料、液氧煤油,还是液氧甲烷,大家的终极目标都是一样的。但在每个过程节点,各家都要确保能够活在当下。这里面的战略差异化也很大,有人抢占IPO路条,有人抢占商业化路条,有人抢占报纸头条。

今天的具身智能也是如此。别管你的模型是VLA、VLM或是AI Native的世界模型,足够多且高质量的数据永远是一道无法逾越的鸿沟。于是赛道上的各个玩家也出现了不同流派。有的是真机遥操派、有的是仿真合成派,有的是人类实操视频派,还有的是无本体通用数据训练派。本质都是在用投资人的钱试错探索,最终大家都会殊途同归,这里面的关键因素就是谁能够在资本消耗战中活得更久。

对于投资人,就是在不同的周期里,找到项目的差异化特色。每个项目都会有各自的卖点,只要赛道足够大,都会很好地活着。在牌桌上找个理由去下注,你只需要关注项目的差异化亮点。

当下的科创投资周期,只要贝塔是对的,只要项目有机会留在牌桌上,就有起飞的机会。

当然,这里面最重要的前提是:投资人和他的项目都要先上牌桌。

存量的科创企业

过去一年,三次有趣的并购

1、英伟达-Groq(美式科技买断)

2、Meta-Manus(中美跨肤色并购)

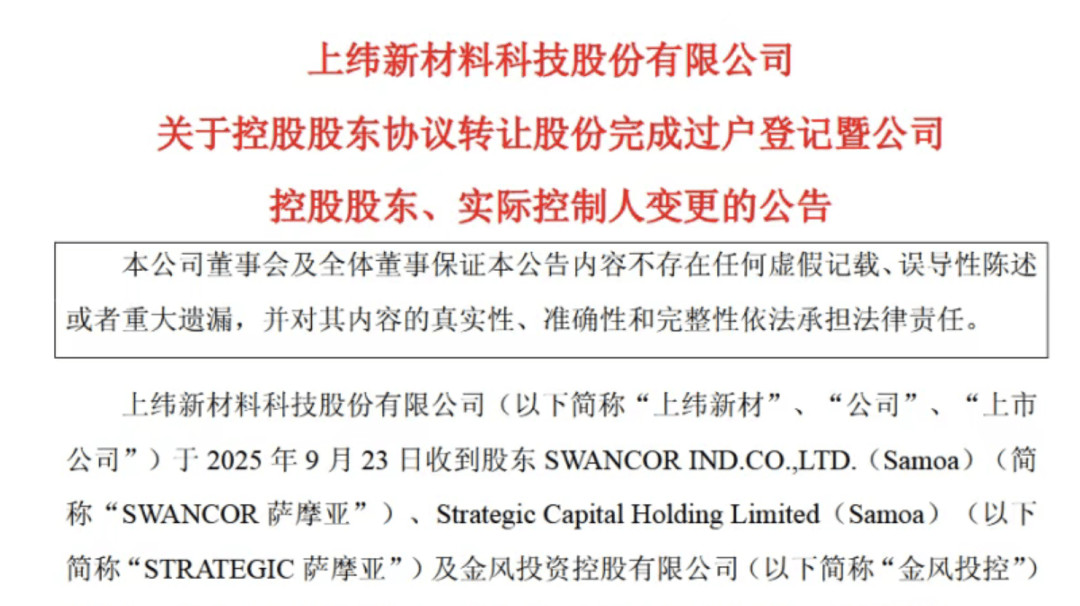

3、智元收购上纬新材(中国式并购)

上面三次并购,是中美两地科技环境最真实的反映。美国的科技收购主要有两个目的:

1、用钱买客户

2、用钱买技术团队

但上面两个因素在中国都不成立。因为中国的知识产权意识比较弱,所以中国企业获取人才的方式都非常简单粗暴,那就是:直接挖人。因为这是最具性价比的方式。

所以,要理解当下的中国式并购,就要看清里子和面子的问题。

关于上市公司收购,大众最初的理解:上市公司有面子缺里子,创业公司有里子但是缺面子;于是两者合作互补,一切都显得顺理成章;但事实并非如此。

当下资本市场的现状是,多数上市公司既没面子也没里子;多数的科技创业公司有点面子,但也没里子。所以,上市公司收购科技公司的路,在中国是基本走不通的,因为失意者联盟是走不到一起的。

但是,有些明星创业公司虽然也没里子,好在它账上有钱。

于是拥有大量现金的明星创业公司,取得一家上市公司的控制权,反而是一件很划算的事情。但往里面装什么资产,就成了一门学问。一不小心装多了,就成了借壳,交易反而变得复杂了。

所以,中国式收购的核心问题就是跨市场套利。一旦双方无法满足这场套利,交易机会就不存在。

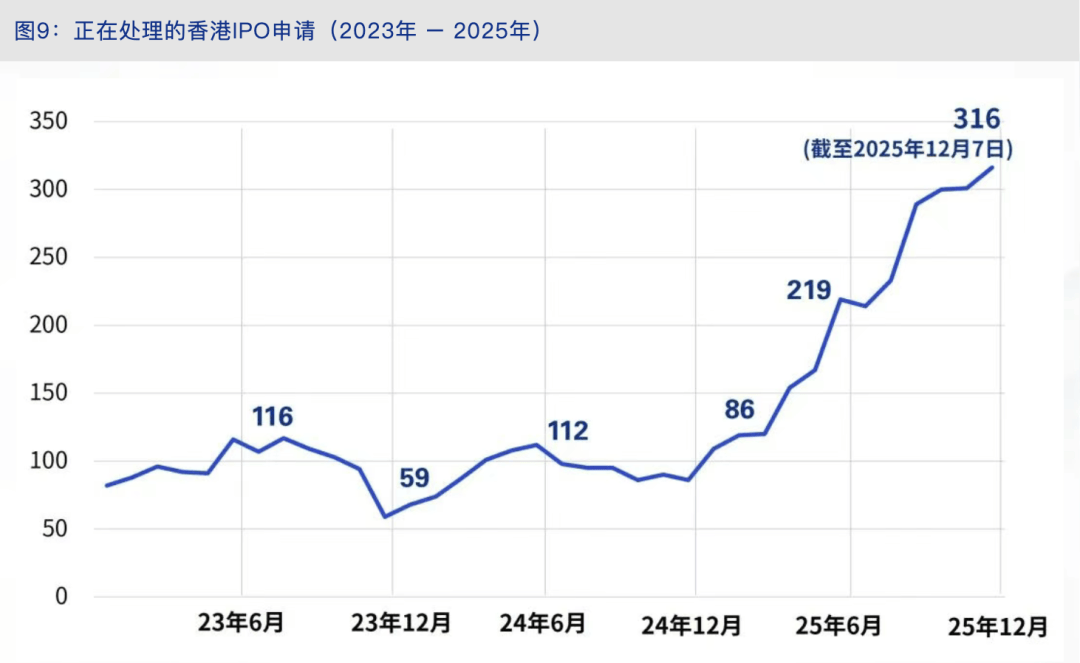

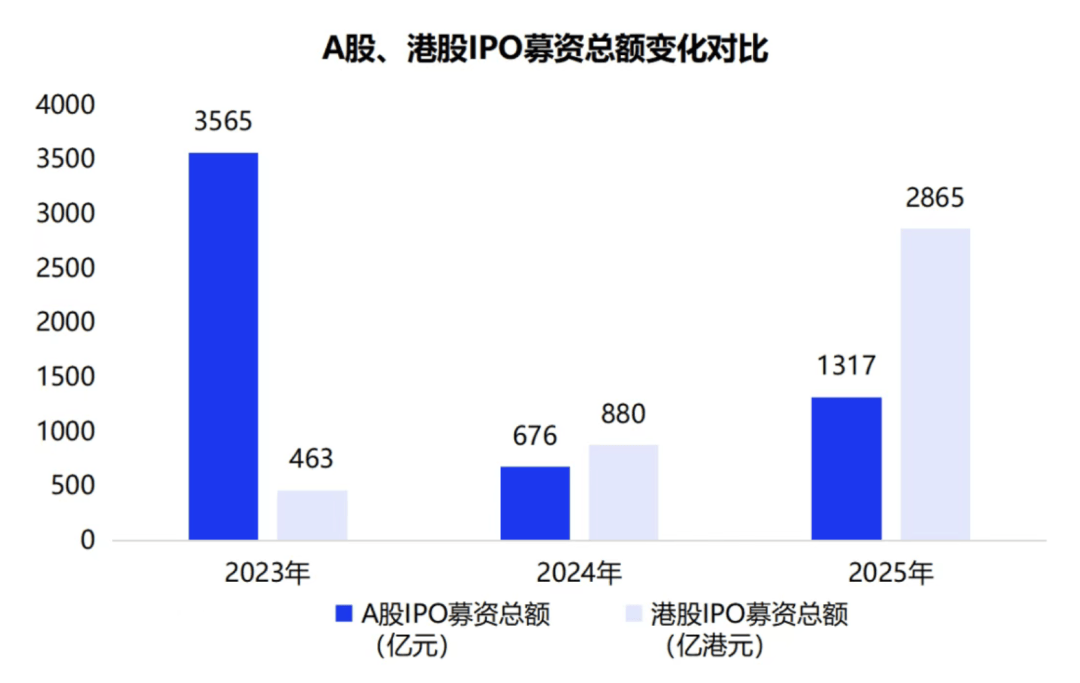

过去三年,A股每年能吸纳的科技企业数量十分有限,对于账上现金不多的科技企业,港股成了最后的避风港,过去三年,港股IPO申请数量屡创新高。

资料来源:香港交易所及毕马威分析

接下来,香港资本市场,将继续成为中美资本市场最后的缓冲带。

成熟的投资,就是在不断追寻正反馈。

上个月,我们基金也迎来了新的DPI。创业自己做投资了,才慢慢感受到募、投、管、退各环节的价值。我们庆幸没有在招商返投的路上花费太多精力,一直专注在寻找市场化的投资机会上。

过去几年,我们对于投资的一个重要体会就是:对于规模不大的基金,越是在早期投资,越要下重注。

每年花更多的时间,在少数几个重要的赛道和项目上,性价比反而会更高。可投可不投的项目,一定要尽早放弃,不要恋战。

一个GP管理人的核心价值,本质在于寻找稀缺性资产,无论这个项目是处于早期还是后期。否则,LP为什么会把钱交给你呢?另外,一个项目在出手之前,一定要想清楚你的对手盘,如果没找到,那么你自己可能就是最后的接盘侠。