GDIRI观察 | 透视2025Q4租赁住房REITs业绩:当99%出租率遭遇租金调整

观点指数(GDIRI) 1月22日,已上市的8只租赁住房REITs同日披露了2025年第四季度报告。

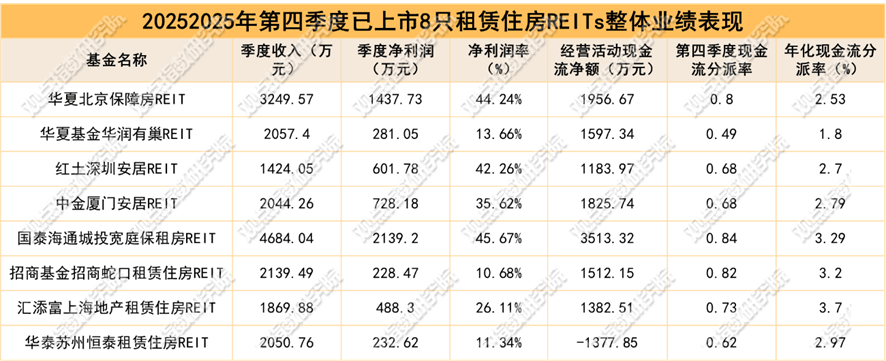

期内8只REITs合计实现收入约1.95亿元,环比基本持平,整体营收体量稳健,同时内部形成清晰梯队,资产规模与区位优势成为收入分化的核心影响因素。

同期8只REITs合计实现净利润6137万元,环比上涨8.4%。其中,由地方平台运营的保障性租赁住房REITs净利润率普遍在35%至45%之间,经营性现金流充沛。与之形成鲜明对比的是,市场化运营的租赁住房REITs,如华夏基金华润有巢REIT、招商基金招商蛇口租赁住房REIT和华泰苏州恒泰租赁住房REIT,净利润率在10%至13%区间。

从运营数据来看,2025Q4租赁住房REITs整体出租率维持在91%-99%的高位,体现了市场的刚性支撑与抗周期韧性。值得一提的是,市场化租赁住房项目需在增长弹性和运营效率之间寻找平衡。以华夏华润有巢和招商蛇口为代表的市场化企业,在本季度面临租金下滑的挑战。

盈利分化

从季度收入规模来看,8只REITs合计实现收入约1.95亿元,环比基本持平,整体营收体量稳健,同时内部形成清晰梯队,资产规模与区位优势成为收入分化的核心影响因素。

数据来源:基金业绩,观点指数整理

其中,国泰海通城投宽庭保租房REIT、华夏北京保障房REIT以及招商基金招商蛇口租赁REIT单季度收入位居前三。其余5只产品收入规模相对接近,均处于1400万至2100万元区间。

同期8只REITs合计实现净利润6137万元,环比上涨8.4%。

其中,国泰海通城投宽庭保租房REIT以2139.20万元净利润居首,占行业总利润的36.0%。华夏北京保障房REIT以1437.73万元紧随其后,两大基金合计贡献行业56.9%的利润。

盈利规模垫底的则是市场化运营项目,招商基金招商蛇口租赁住房REIT同期净利润仅228.47万元,华泰苏州恒泰租赁住房REIT净利润232.62万元,两者合计利润占比不足8%,与头部差距显著。

观点指数认为,盈利分化核心原因源于成本端和资产属性差异。

国泰海通城投宽庭保租房REIT以45.67%的净利润率排名第一,其底层资产为上海城投旗下保租房项目,受益于地方政策补贴与规模化运营,成本控制能力领先。华夏北京保障房REIT净利润率44.24%,扩募后资产整合初见成效,规模效应降低了单位运营成本。

红土深圳安居REIT、中金厦门安居REIT净利润率分别为42.26%、35.62%,均保持35%以上的高效盈利水平。部分市场化基金盈利效率偏低,招商基金招商蛇口租赁住房REIT净利润率仅10.68%,华泰苏州恒泰租赁住房REIT该项数据为11.34%,华夏基金华润有巢REIT为13.66%,均低于15%,主要因市场化项目土地成本高、装修维护投入大,且租金下滑背景下难以通过提价转嫁成本。

经营活动现金流净额是收益分配的基础,2025Q4多数REITs现金流净额高于净利润,租金收缴效率良好,行业整体回款能力稳健,扩募项目现金流匹配度更高。

其中,国泰海通城投宽庭保租房REIT以3513.32万元的经营活动现金流净额居首,是其净利润的1.64倍,租金收缴率超99%。华夏北京保障房REIT现金流净额1956.67万元,为净利润的1.36倍,扩募后新增资产的租金回款效率符合预期。

华夏基金华润有巢REIT现金流净额1597.34万元,是其净利润的5.68倍,因受扩募新项目并表及资金调整影响,现金流指标出现结构性波动,与净利润的匹配度低于常规运营项目。

需关注的是华泰苏州恒泰租赁住房REIT,其2025年Q4经营活动现金流净额为-1377.85万元,呈现净流出状态。主要系期内项目公司购买3000万元货币基金产生的投资活动现金流出所致,后续需关注其大额理财投资后的现金流恢复情况。

年化现金流分派率上,已扩募上市与非扩募的基金有明显的差异。

据观点指数统计,6只未扩募REITs年化现金流分派率平均为3.04%。其中,汇添富上海地产租赁住房REIT以3.70%的分派率排名第一,其底层资产位于上海核心区位,租金收缴稳定,且无扩募带来的资金占用成本。

国泰海通城投宽庭保租房REIT、招商基金招商蛇口租赁住房REIT分别以3.29%、3.20%的分派率紧随其后,非扩募项目资产成熟度高,无需承担整合成本,收益分配效率更高。

扩募项目因资金用于收购新资产(沉淀)或处于整合期,导致当期分派率显著低于成熟的非扩募项目。华夏北京保障房REIT年化分派率2.53%,华夏基金华润有巢REIT仅1.80%,平均分派率2.17%,较非扩募项目低0.87个百分点。

以华夏基金华润有巢REIT为例,本季度额外的扩募相关费用支出显著,且有新并入资产。扩募资产华润有巢马桥项目出租率虽已提升至95%,但仍处于磨合期,尚未完全释放效益,导致当期分派率承压。

“稳租”与“涨租”如何兼顾?

从运营数据来看,2025Q4租赁住房REITs整体出租率维持在91%-99%的高位区间,凸显市场的刚性支撑与抗周期韧性。

数据来源:基金业绩,观点指数整理

观点指数注意到,地方性安居平台在出租率上总体优于市场化企业,主要得益于保障性租赁住房的政策红利、区位优势以及租户结构的稳定性,而市场化项目受租户流动性、租金敏感度影响,波动更大。

具体来看,中金厦门安居REIT以99.72%的高出租率居首,其底层资产园博公寓、珩琦公寓锚定厦门产业园区职工及城市新市民需求。同期红土深圳安居REIT也维持在97%以上的高位。

华夏北京保障房REIT在完成扩募并入4个新项目后,运营规模显著扩大。尽管新并入的盛悦家园和光机电项目因租约到期后承租人因工作地点变动等原因退租,导致部分房源空置,拉低了整体出租率,但截至2025年末,基金整体出租率仍维持在94.45%的稳健水平。

相比之下,市场化项目的出租率虽然也维持在90%以上,但部分项目如汇添富上海地产租赁住房REIT受制于市场化定价和周边竞争,出租率略低于地方平台平均线。

租金表现上,地方平台的租金受政府指导价限制,价格稳定但弹性较小。例如华夏北京保障房REIT各项目租金在35-65元/平/月之间,中金厦门安居REIT在35元/平/月左右,主要体现保本微利。

而市场化企业的租金随行就市,在定价上有一定的灵活性,但波动较大。招商基金招商蛇口租赁住房REIT(102.53元/平/月)和国泰海通城投宽庭保租房REIT(131.45元/平/月)因地处一线城市核心或配套成熟区域,租金水平较高。

值得注意的是,以华夏基金华润有巢REIT和招商基金招商蛇口租赁住房REIT为代表的市场化运营基金在本季度面临租金下滑的挑战。

前者的泗泾项目租金单价同比下降了5.36%,需要通过价格调整来维持95%左右的出租率。后者虽然出租率回升至95.44%,但平均租金单价同比下跌4.58%,且商业配套出租率大幅下降,在资产组合运营上面临更大的市场磨合压力。

从数据来看,地方平台租赁住房REITs凭借政策刚需双轮驱动,实现高出租率与低空置,租金虽受限但现金流稳健。市场化企业则面临租金波动与竞争压力,需通过差异化服务突破运营瓶颈,两者在抗周期性与盈利模式上形成鲜明对比。

免责声明:本文内容与数据由观点根据公开信息整理,不构成投资建议,使用前请核实。